Préstamos ‘gota a gota’: proyectos de ley buscan combatir esta modalidad que va en aumento

Los préstamos gota a gota se otorgan rápidamente, pero con intereses exorbitantes que son cobrados incluso con extorsiones. Desde el Congreso se busca detener el avance de esta modalidad.

Por Diana Decurt | @DianaDecurt

«Si no pagas, agarramos a tu familia». Este tipo de amenaza es habitual si no pagas a tiempo un préstamo ‘gota a gota’, los cuales van ganando terreno y creciendo exponencialmente en el país, especialmente entre los pequeños y medianos comerciantes, debido a que son préstamos que ofrecen dinero fácil, rápido y sin mayor trámite, pero con intereses altísimos.

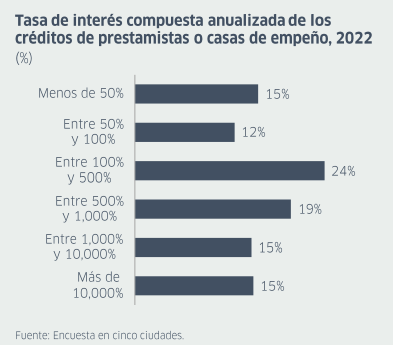

De hecho, de acuerdo al Instituto Peruano de Economía (IPE), el 49% de créditos informales tienen tasas de interés de 500% o más, es decir, por lo menos 10 veces más caro que el crédito de consumo o de microempresa promedio en el sistema financiero peruano.

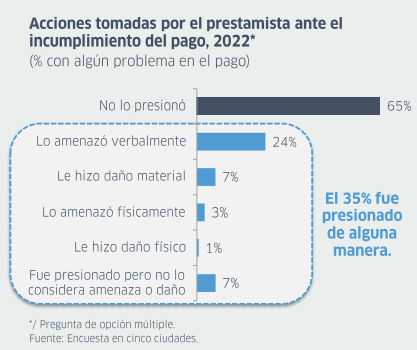

Y a esto debemos agregar la forma en cómo estas mafias usan la extorsión para cobrar el dinero prestado. El IPE señala que el 35% de los que se retrasaron en el pago fue amenazado o presionado de alguna manera por el prestamista, lo que se traduce en que el año pasado, la Policía Nacional del Perú (PNP) recibió 19 401 denuncias de este tipo frente a 4 119 en 2021, un aumento del 471 % en solo dos años.

La preocupación y quejas de los ciudadanos llegaron finalmente al Congreso de la República, desde donde se vienen promoviendo recientemente dos proyectos de ley que podría brindar más protección a las víctimas de las mafias ‘gota a gota’, e inclusión financiera para que las familias puedan acceder fácilmente a un préstamo formal.

En ese marco, Latina Noticias conversó con Wilson Soto, presidente de la Comisión de Defensa del Consumidor y Organismos Reguladores de los Servicios Públicos, que sustenta el proyecto de ley que busca suspender los topes a las tasas de interés. Además, se evaluó el proyecto de ley de la congresista de Avanza País, Norma Yarrow, quien plantea la cadena perpetua para los extorsionadores.

Asimismo, Víctor Fuentes, gerente de Políticas Públicas del Instituto Peruano de Economía (IPE), nos explicó el impacto de estos préstamos informales en nuestra economía y cuáles podrían ser alternativas de solución.

VÍCTOR FUENTES: «UN TOPE DE INTERÉS ES UNA FORMA DE CONTROL DE PRECIOS Y ESO NO FUNCIONA»

Según el estudio del IPE, el 8% de hogares urbanos a escala nacional declaró haber recibido un crédito informal en el último año. Es decir, cerca de 580.000 familias participarían en este mercado cada año, las cuales reciben en promedio S/1.700 por crédito. ¿Por qué?

El principal motivo por el que se opta por el mercado informal es la rapidez del trámite y la ausencia de requisitos que les serían difíciles de cumplir ante una entidad formal (como el estar reportado en Infocorp).

«Lo que ha pasado es que producto de las regulaciones bienintencionadas, pero no lo suficientemente bien pensadas, se le ha abierto más camino al crédito informal, reduciéndose el espacio para el crédito formal», explica Víctor Fuentes, gerente de Políticas Públicas del Instituto Peruano de Economía (IPE).

«Esto se debe principalmente a una regulación que establece topes a las tasas de interés en el sector formal, lo que significa que hay una tasa por encima de la cual ya no voy a poder prestar porque no es rentable», agrega.

Fuentes hace una clara referencia a la Ley que protege de la usura a los consumidores financieros, la cual fue aprobada en 2020 y está vigente desde el 2021 y dispone que el Banco Central de Reserva del Perú (BCRP) establezca topes a tasas de interés a los créditos de consumo y a mypes otorgados en el sistema formal.

«Es demagógico pensar que se va a proteger a las pequeñas y medianas empresas con controles de precios. En el fondo, un tope de interés es una forma de control de precios y eso no funciona ni acá ni en Estados Unidos ni en ningún otro país del mundo. Lo que normalmente sucede es que se generan mercados negros y los créditos informales son resultado de ello», explica Fuentes.

«El Congreso ha facilitado la expansión del crédito informal. De hecho una buena parte de este tipo de préstamo está vinculado con actividades delictivas como prácticas extorsivas. ¿De alguna manera el Congreso ha sido cómplice? Sí», señala el especialista.

WILSON SOTO: «LA SUSPENSIÓN DE LA LEY SERÍA POR CINCO AÑOS»

Ahora, el mismo Congreso busca retractarse. Wilson Soto, presidente de la Comisión de Defensa del Consumidor y Organismos Reguladores de los Servicios Públicos, sustenta un proyecto de ley que busca suspender dicho predictamen, el cual fue planteado por Jorge Alberto Morante de Fuerza Popular.

«¿Qué tan beneficiosa ha sido esa ley? La SBS nos dijo que prácticamente no había ayudado mucho. En ese sentido, nosotros presentamos este proyecto porque los pequeños empresarios no habían accedido a los préstamos de los bancos, fueron restringidos y ¿qué pasó? Prestamistas del ‘gota a gota’ han ido a este sector y ya sabemos cómo ha terminado esto», explica el legislador.

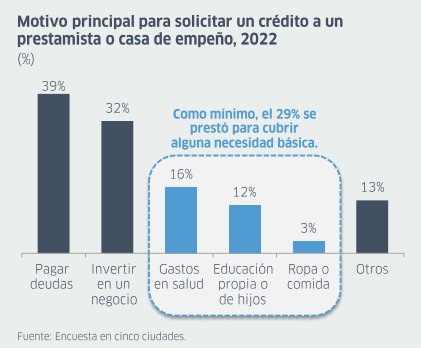

El IPE informó que el 32% de los peruanos tuvieron como motivo principal para solicitar un crédito a un prestamista invertir en un negocio, mientras que un 39% se prestó para pagar deudas y un 29%, para cubrir alguna necesidad básica.

De acuerdo a Soto, se realizó una mesa de trabajo el 8 de enero de 2024, en la cual participaron el Banco Central de Reserva, la Presidencia del Consejo de Ministros (PCM), la Superintendencia de Bancas y Seguros (SBS), la Asociación de Bancos del Perú (Asbanc) y la Cámara de Comercio de Lima (CCL).

«Todos estuvieron de acuerdo, incluso han opinado favorablemente. Entonces hicimos un predictamen en el cual hemos sometido al debate, pero todavía algunos congresistas han pedido que todavía no se realice», detalló.

De hecho, parte de un sector de congresistas, como el parlamentario José Luna Gálvez (Podemos Perú), asegura que de suspenderse dicha ley, las tasas de interés de créditos bancarios, incluidos las tarjetas de crédito y de consumo, se elevarían por encima del 200%.

Sin embargo, Fuentes desmiente totalmente esta idea. «Es falso. La tasa de interés lo determina la oferta y la demanda», afirmó. El especialista toma como referencia al profesor de la Universidad Pacífico, Miguel Palomino, para indicar que el tope perjudica precisamente a aquellos más necesitados de crédito porque salen afectadas las personas que no cuentan con historial crediticio y aquellos que se encuentran en alto riesgo financiero.

«La suspensión es por cinco años. ¿Qué pasa si en el primer año, una vez que se aprueba este proyecto de ley, no funciona? Entonces automáticamente yo puedo pedir la derogación», señaló Soto.

El congresista de Acción Popular comprende que si bien esta iniciativa puede ser beneficiosa para un grupo, para otro no lo sería, por lo que está abierto a que esta sea debatida. «Todo proyecto de ley es debatible, puede mejorarse, pero de ninguna manera pretendo perjudicar», señaló.

Y es que el congresista destaca que, debido a que tres cuartas partes de los créditos informales se dieron a tasas superiores al límite actual, es fácil el ingreso de las mafias de ‘gota a gota’ que terminan perjudicando gravemente a los ciudadanos. «Los pequeños empresarios, al no tener acceso a un crédito formal, se van a estas instancias y muchas veces terminan muertos o extorsionados».

NORMA YARROW PROPONE CONDENAS POR USURA EXTORSIVA QUE VAN ENTRE 15 HASTA 25 AÑOS DE PRISIÓN

Por su parte, Norma Yarrow, de Avanza País, viene promoviendo recientemente un proyecto de ley que propone sancionar con penas severas a los prestamistas que al realizar prácticas extorsivas causen la muerte o lesiones graves de la víctima o de personas afines a su entorno, esto tras la ola de actos delincuenciales de este tipo en nuestro país.

En ese sentido, el proyecto de ley 7269/2023-CR que plantea modificar el artículo 200 del Código Penal para sancionar la usura extorsiva, establece una condena que va entre 15 hasta 25 años de prisión cuando la violencia, amenaza o intimidación es cometida a mano armada o utilizando artefactos explosivos o incendiarios.

De hecho, la aprobación del texto daría paso a que la pena para los prestamistas ‘gota a gota’ sea en este rango de años si la violencia o amenaza es cometida:

- Participando dos o más personas; o, como integrante de una organización criminal.

- Contra el ciudadano que ejerce cualquier tipo de actividad económica, comercial o empresarial, empleando imágenes de su entorno familiar empresarial, laboral o social, u objetos perturbadores de peligrosidad, entregados, exhibidos, difundidos directa o indirectamente por cualquier medio a la víctima.

Respecto a la adecuación normativa, se señala que “el Poder Ejecutivo adecúa las normas correspondientes a las modificaciones previstas en la presente ley, en un plazo no mayor de sesenta días calendarios, a partir de su entrada en vigor”.

“Si bien existen diversas modalidades de extorsión, actualmente las más usadas son el sticker, gota a gota, chalequeo, cupo de construcción civil, rescate de vehículos y cupo por esquinas”, indica el proyecto de ley.

Por ello, Yarrow sostiene que esta iniciativa busca establecer un marco de protección jurídica para las personas que sufren del delito de extorsión en todas sus modalidades, prestando especial atención a aquellos ciudadanos que acceden a créditos o préstamos fuera del sistema financiero nacional.

VIDEO RECOMENDADO

Te puede interesar:

Tags:

También te puede interesar

Dina Boluarte HOY: agenda de actividades y reuniones de este 9 de abril en Palacio de Gobierno

Interpelación a Gustavo Adrianzén EN VIVO: premier responde 43 preguntas

Comisión de Constitución aprueba proyecto para suspender a ministros, jueces, fiscales y miembros de la JNJ

Dina Boluarte HOY: agenda de actividades y reuniones de este 8 de abril en Palacio de Gobierno

José Domingo Pérez denuncia que fue impedido de ingresar a la Fiscalía